ETF obbligazionari: una guida semplice

Quali scegliere e perché inserirli in portafoglio

Gli ETF obbligazionari offrono diversificazione e disciplina. Sceglierli bene significa chiarire obiettivi, orizzonte, rischio e costi, prima di inserirli nel proprio piano.

Cosa sono davvero gli ETF obbligazionari

Un ETF obbligazionario è un “contenitore” che acquista molti bond e replica un indice. In un solo strumento ottieni diversificazione per emittenti, settori, aree geografiche e scadenze.

Rispetto all’acquisto di singole obbligazioni, l’ETF mantiene più stabile la duration (che possiamo impropriamente assimilare alla scadenza dell’obbligazione) rinnovando naturalmente i titoli in portafoglio, semplificando la gestione nel tempo.

Non sono una bacchetta magica: il loro prezzo può oscillare con tassi d’interesse e rischio di credito dell’indice replicato. L’efficienza arriva dalla combinazione di regole chiare, costi contenuti e ampiezza del paniere.

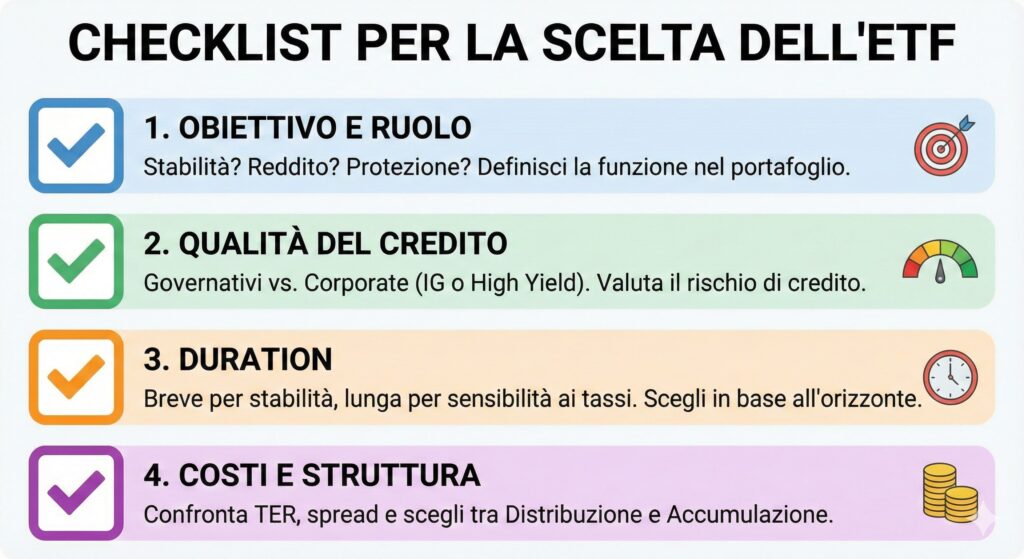

Quali scegliere: i criteri che contano (e come pesarli)

Obiettivo e ruolo: stabilità della quota difensiva? reddito? protezione in fasi di stress? La risposta guida scelte come qualità del credito e scadenze.

Qualità del credito: governativi e investment grade per la quota difensiva; high yield (alto rendimento) solo se accetti un rischio di credito più elevato.

Duration: breve per contenere le oscillazioni legate ai tassi, media-lunga per aumentare la sensibilità (utile se pensi a futuri ribassi dei tassi).

Area geografica e valuta: euro per semplicità; fuori dall’euro se esporti ad un differente mercato valutario.

Distribuzione vs accumulazione: vuoi flussi periodici o reinvestimento automatico? Scegli la classe giusta.

Costi e liquidità: confronta TER, spread denaro-lettera, dimensione del fondo e liquidità del sottostante. Un costo che può valer la pena di esser pagato?

Se ti stai ancora chiedendo “BTP o ETF?”, leggi anche Meglio investire in BTP o in ETF obbligazionari? per chiarire i casi d’uso.

Perché inserirli in portafoglio: benefici concreti

Diversificazione immediata: riduci il rischio del singolo emittente con centinaia di bond.

Disciplina incorporata: l’ETF rinnova le scadenze e mantiene la struttura dell’indice, evitando scelte impulsive.

Accessibilità: investi con importi contenuti, senza dover costruire da zero una “scala di scadenze” complessa.

Trasparenza: regole note, schede prodotto chiare, confronto semplice tra alternative.

Attenzione però: se devi centrare una data precisa con rimborso nominale, i singoli titoli allineati alle tue scadenze restano spesso più coerenti. L’ETF brilla quando non hai una data di uscita definita e vuoi tenere viva l’esposizione obbligazionaria con coerenza.

Tipologie principali e idee d’uso

Euro governativi breve: cuscinetto anti-volatilità, utile per obiettivi a 1-3 anni e per gestire la liquidità investita.

Euro aggregate (governativi + corporate investment grade): ossatura difensiva “tuttofare” con duration media, buona per portafogli senza scadenze specifiche.

Corporate investment grade: più rendimento rispetto ai governativi, ma con rischio di credito; adatto a chi accetta leggere oscillazioni e rischi in più.

High yield: reddito più alto, rischio significativamente maggiore; da usare con pesi contenuti e logica di portafoglio.

Inflation-linked: protezione parziale del potere d’acquisto, ma sensibili ai tassi reali; servono pesi mirati e orizzonte adeguato.

ETF obbligazionari a scadenza: via di mezzo tra ETF e singolo titolo, con portafoglio che “matura” in un anno specifico. Per pro e contro, vedi il nostro approfondimento in merito: ETF obbligazionari a scadenza, come funzionano e quando usarli.

AVVERTENZE

Prima di investire, valuta attentamente alternative, costi e rischi.

Le scelte finanziarie comportano rischi; prenditi il tempo per decidere con consapevolezza. Ogni decisione d’investimento richiede valutazioni personali su obiettivi e orizzonte temporale.